Psyche ist BU-Grund Nummer 1

Wenn die Psyche alles lahmlegt

Wenn die Psyche alles lahmlegt

Sarah ist eine erfolgreiche Marketing-Managerin. In vielen Meetings leitet sie souverän ihr Team, begeistert die Kunden und ist ein wichtiger Bestandteil für den Unternehmenserfolg. Alles läuft perfekt – wäre da nicht der stetig wachsende Arbeitsdruck, der sie immer häufiger zwingt, kürzer zu treten. Anfangs reichte noch ein Tag zu Erholung, mittlerweile ist sie immer länger krank. Zu Beginn Ihrer Ausbildung hielt sie es nahezu unmöglich, einmal berufsunfähig zu werden. Immerhin arbeitet sie nicht körperlich schwer, sondern überwiegend im Büro. Doch Sarahs Beispiel dient für viele Menschen, die weniger mit Ihrem Körper, dafür umso stärker mit ihrem Köpfchen arbeiten.

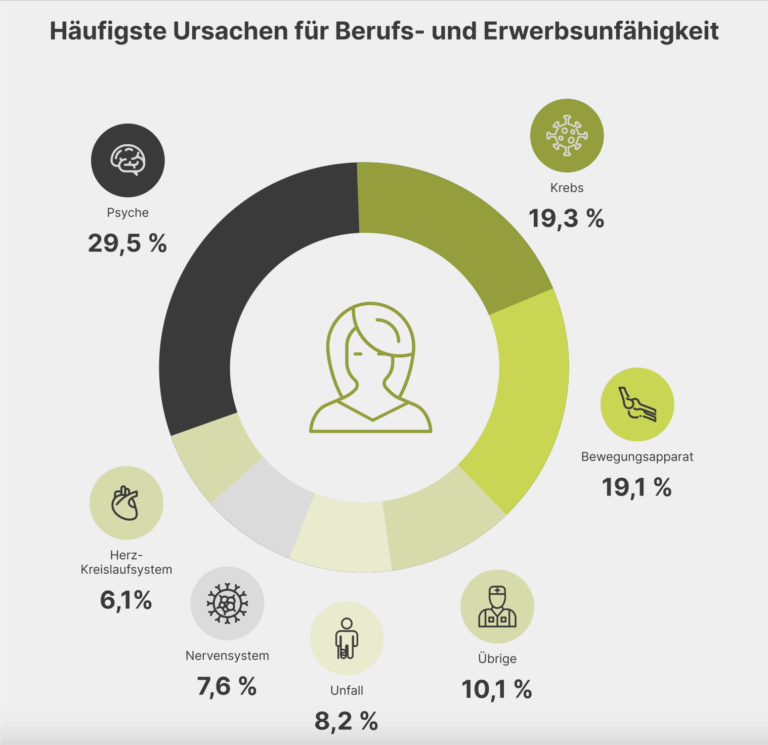

Psyche ist BU-Grund Nr. 1

Laut Statistik trifft es jeden vierten Erwerbstätigen. Die Folgen sind dramatisch. Denn bereits nach sechs Wochen (Lohnfortzahlung des Arbeitgebers) fällt das Einkommen, dass die Krankenkassen nur vermindert leisten, komplett weg. Der Lebensstandard bröckelt – zur emotionalen Last kommen finanzielle Sorgen. Die Chancen, wirklich wieder gesund zu werden, schwinden.

BU-Schutz nimmt finanzielle Last

- Definition „BU“: Bei den meisten Versicherern gilt man als berufsunfähig, wenn man seinen aktuellen Beruf nicht mehr zu 50 Prozent ausüben kann.

- Versicherungsdauer: Der BU-Vertrag läuft im Idealfall bis zum Rentenbeginn, damit keine Einkommenslücke entsteht.

- BU-Rente: Die Höhe der BU-Rente sollte in der Regel mindestens 60-70 Prozent des aktuellen Nettoeinkommens des Versicherten betragen, um den gewohnten Lebensstandard aufrechtzuerhalten.

- Dynamik-Option: Eine Dynamik der BU-Rente stellt sicher, dass die Absicherung an die Inflation angepasst wird und die Kaufkraft erhalten bleibt.

- Verzicht auf die abstrakte Verweisung: Eine gute Berufsunfähigkeitsversicherung verzichtet auf die abstrakte Verweisung. So kann der Versicherte nicht auf einen anderen Beruf verwiesen werden, den er vielleicht gar nicht ausüben kann oder möchte.

Aufgrund von Vorerkrankungen, einem erhöhten Berufsrisiko oder geringeren finanziellen Mitteln, kann es auch sinnvoll sein, die Alternativen zu prüfen. So kann beispielsweise eine Erwerbsunfähigkeits- oder Grundfähigkeitsversicherung (GF) passender sein, um den Verlust der Arbeitskraft finanziell abzusichern. Letztere leistet beim Verlust bestimmter Grundfähigkeiten wie Sehen, Hören, Sprechen, Gehen oder Greifen eine monatliche Rente. Ob der Beruf damit noch ausgeübt werden kann oder möchte, ist irrelevant – die Leistungen gibt es unabhängig davon.